Stres Keuangan Bulanan yang Hampir Semua Orang Alami

Kecemasan soal uang punya kebiasaan muncul tepat setelah kalender melewati pertengahan bulan. Tagihan mulai mendekat. Saldo menyusut. Jarak antara pemasukan dan pengeluaran terasa makin lebar. Stres ini sangat umum, terjadi di berbagai tingkat pendapatan dan profesi, dan sering kali bukan soal seberapa besar penghasilan, melainkan bagaimana uang tersebut dikelola.

Mengapa Gaji Cepat Habis Sebelum Akhir Bulan

Bagi banyak orang, gaji datang membawa rasa lega—lalu menghilang dengan kecepatan yang mengejutkan. Penyebabnya jarang satu pengeluaran besar. Biasanya ini adalah akumulasi kewajiban yang jatuh tempo berdekatan: sewa, utilitas, langganan, cicilan, belanja bulanan, hingga pengeluaran kecil sehari-hari. Ketika pengeluaran bersifat reaktif dan tidak direncanakan, uang pun terkuras jauh sebelum gaji berikutnya tiba.

Kebiasaan Tersembunyi yang Diam-Diam Menguras Rekening

Kebocoran finansial sering bersembunyi di hal-hal yang terlihat sepele. Pesan makanan terlalu sering, belanja impulsif, langganan yang jarang dipakai, serta pola “sekali ini saja” yang terus berulang. Masing-masing tampak tidak signifikan, namun jika digabungkan, dampaknya sangat nyata dan konsisten merusak kestabilan keuangan bulanan.

Memahami ke Mana Sebenarnya Uang Anda Pergi

Kejelasan adalah lawan dari kekacauan finansial. Tanpa gambaran arus kas yang jelas, pengambilan keputusan akan selalu terasa samar dan tidak terarah.

Melacak Pengeluaran Tanpa Terjebak pada Setiap Rupiah

Melacak pengeluaran bukan soal perfeksionisme. Cukup dengan meninjau mutasi rekening setiap minggu atau mengelompokkan pengeluaran secara umum sudah cukup untuk melihat pola. Tujuannya adalah kesadaran, bukan menghakimi diri sendiri karena secangkir kopi.

Pengeluaran Tetap vs. Fleksibel: Memahami Perbedaannya

Pengeluaran tetap seperti sewa, asuransi, dan cicilan adalah fondasi yang sulit diubah. Sementara itu, pengeluaran fleksibel—makan di luar, hiburan, belanja—memberi ruang untuk penyesuaian. Memahami perbedaan ini membantu menentukan area mana yang bisa dikendalikan saat keuangan menegang.

Mengidentifikasi “Kebocoran” Keuangan yang Selama Ini Diabaikan

Kebocoran keuangan adalah pengeluaran berulang yang nilainya kecil namun manfaatnya minim. Karena bersifat otomatis atau sudah terbiasa, pengeluaran ini jarang disadari. Menutup beberapa kebocoran saja bisa langsung menciptakan ruang napas finansial.

Menyusun Anggaran yang Tidak Terasa Seperti Hukuman

Banyak anggaran gagal karena dirancang sebagai alat pembatas, bukan sebagai sistem pendukung.

Mengapa Anggaran Tradisional Sering Gagal

Anggaran yang terlalu kaku runtuh saat berhadapan dengan kenyataan. Pengeluaran tak terduga, kebutuhan sosial, dan emosi sering kali mengacaukan rencana yang terlalu ideal. Jika tidak ada ruang fleksibilitas, anggaran akan cepat ditinggalkan.

Membuat Rencana Pengeluaran Bulanan yang Realistis

Anggaran yang berfungsi mencerminkan kebiasaan nyata, bukan versi ideal diri sendiri. Ia mengakomodasi pengeluaran variabel dan menghormati prioritas personal. Realisme adalah kunci keberlanjutan.

Aturan 50/30/20—dan Kapan Perlu Dilanggar

Aturan ini berguna sebagai panduan awal, tetapi tidak selalu cocok untuk semua kondisi. Biaya hidup tinggi, target pelunasan utang, atau pendapatan tidak tetap sering menuntut penyesuaian. Fleksibilitas lebih penting daripada kepatuhan mutlak.

Menganggarkan untuk Kehidupan Nyata, Bukan Bulan Sempurna

Beberapa bulan memang mahal. Ada juga bulan yang penuh kejutan. Merencanakan ketidaksempurnaan justru membuat keuangan lebih tangguh dan mengurangi rasa frustrasi saat rencana meleset.

Membuat Penghasilan Bekerja Lebih Optimal

Cara mengelola pendapatan sering kali sama pentingnya dengan jumlahnya.

Menyesuaikan Jadwal Tagihan dengan Waktu Gajian

Menyesuaikan tanggal jatuh tempo dengan hari gajian membantu menjaga arus kas dan mengurangi risiko denda atau saldo negatif. Banyak penyedia layanan bersedia mengubah tanggal pembayaran.

Memisahkan Uang Kebutuhan dan Uang Belanja

Rekening terpisah untuk kebutuhan pokok dan pengeluaran harian menciptakan batasan yang jelas. Saat dana belanja menipis, sinyalnya langsung terasa.

Mengotomatiskan Hal-Hal yang Bisa Diotomatisasi

Otomatisasi mengurangi risiko lupa dan kesalahan. Pembayaran tagihan dan transfer tabungan otomatis menghilangkan ketergantungan pada ingatan dan niat semata.

Cara Lebih Cerdas Mengelola Pengeluaran Sehari-Hari

Pengeluaran kecil sehari-hari memiliki dampak besar secara kumulatif.

Belanja Bahan Makanan Tanpa Tebak-Tebakan

Perencanaan menu, daftar belanja, dan menghindari impuls saat di toko bisa memangkas pengeluaran secara signifikan. Konsistensi lebih penting daripada penghematan ekstrem.

Mengurangi Tagihan Utilitas Tanpa Mengorbankan Kenyamanan

Langkah kecil seperti lampu LED, pengaturan suhu bijak, dan mencabut perangkat yang tidak digunakan mampu menekan biaya tanpa mengubah gaya hidup drastis.

Biaya Transportasi yang Diam-Diam Membengkak

Bensin, perawatan, parkir, dan asuransi sering luput dari perhatian. Menata ulang kebiasaan perjalanan dapat menghasilkan penghematan nyata.

Mengelola Langganan dan Biaya Berulang

Pengeluaran berulang berkembang subur karena kurangnya perhatian.

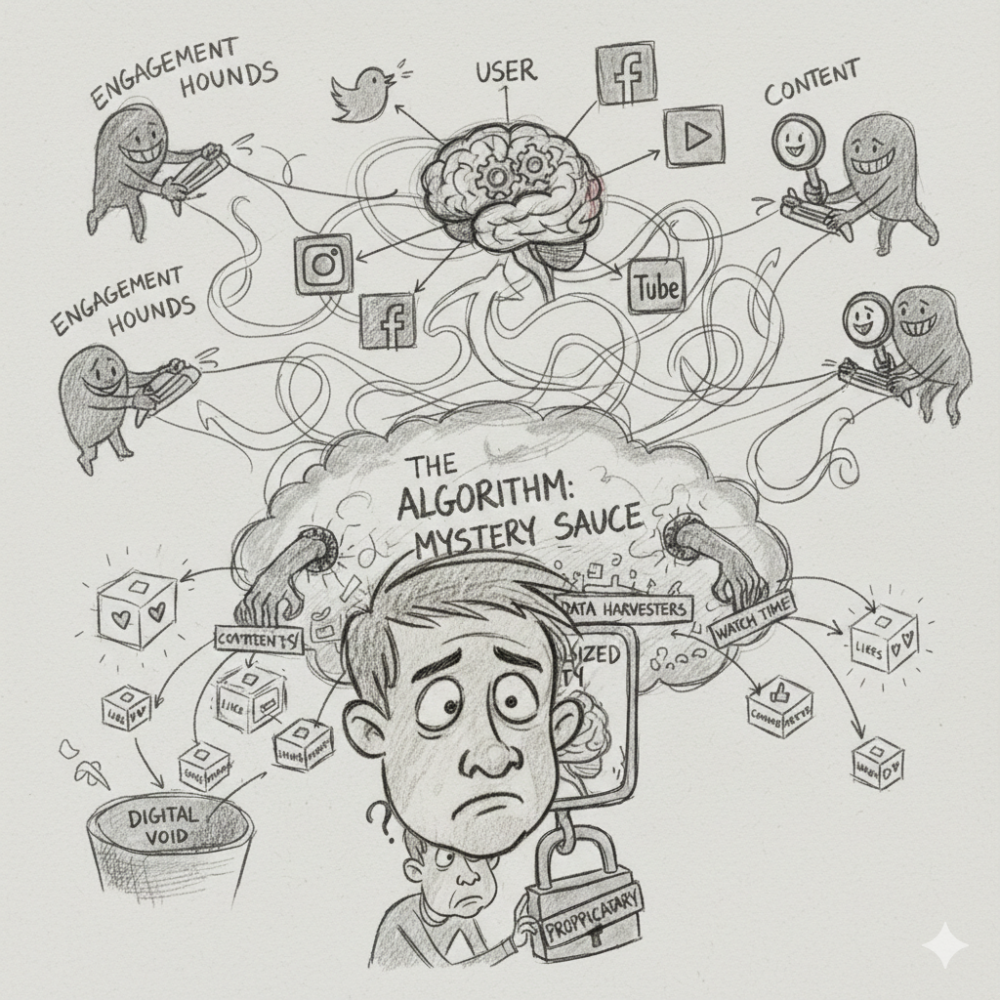

Masalah “Subscription Creep”

Layanan streaming, aplikasi, dan keanggotaan bertambah sedikit demi sedikit. Setiap tambahan terasa kecil, sampai totalnya menjadi beban bulanan.

Cara Audit Biaya Bulanan dalam Waktu Kurang dari Satu Jam

Meninjau mutasi kartu dan rekening dengan saksama akan mengungkap langganan yang terlupakan. Pengelompokan membantu menentukan mana yang benar-benar bernilai.

Menentukan Mana yang Dibatalkan, Dipertahankan, atau Diturunkan

Pertanyaannya bukan apakah terjangkau, melainkan apakah sepadan. Menurunkan paket atau menghentikan layanan yang jarang dipakai memberi ruang finansial instan.

Mempersiapkan Pengeluaran yang Sebenarnya Bisa Diprediksi

Banyak “kejutan” finansial sebenarnya berulang.

Biaya Tahunan dan Tidak Rutin yang Perlu Direncanakan

Asuransi, hari raya, servis kendaraan, dan biaya kesehatan datang dengan keteraturan tertentu. Merencanakannya mengubah stres menjadi sekadar ketidaknyamanan kecil.

Membuat Dana Pos yang Mencegah Kepanikan

Dana pos membagi biaya besar menjadi kontribusi kecil bulanan. Hasilnya, pengeluaran besar terasa jauh lebih ringan.

Menghadapi Keadaan Darurat Tanpa Merusak Anggaran

Dana darurat memberi perlindungan saat krisis. Tanpanya, utang berbunga tinggi sering menjadi jalan keluar yang mahal.

Menggunakan Uang Tunai dan Kartu dengan Lebih Sadar

Metode pembayaran memengaruhi perilaku belanja.

Kapan Uang Tunai Masih Efektif

Uang tunai menciptakan rasa “kehilangan” yang nyata, membantu menahan pengeluaran impulsif.

Kartu Kredit sebagai Alat, Bukan Perangkap

Jika digunakan dengan disiplin, kartu kredit memberi manfaat. Jika disalahgunakan, ia memperpanjang tekanan finansial. Melunasi penuh adalah kuncinya.

Menghindari Pola Pikir Pembayaran Minimum

Pembayaran minimum memperpanjang utang dan memperbesar bunga. Fokus pada pokok mempercepat kebebasan finansial.

Menabung Tanpa Merasa Tertinggal

Menabung bukan soal kelimpahan, melainkan niat.

Memulai dari Jumlah Kecil Saat Uang Terasa Sempit

Kontribusi kecil yang konsisten membangun momentum. Kebiasaan lebih penting daripada nominal.

Memperlakukan Tabungan Seperti Tagihan Bulanan

Ketika menabung menjadi kewajiban otomatis, ia tidak lagi bergantung pada sisa uang.

Membangun Dana Darurat yang Benar-Benar Berfungsi

Dana darurat yang efektif disesuaikan dengan kebutuhan nyata, mudah diakses, dan diisi kembali setelah digunakan.

Menyesuaikan Gaya Hidup Tanpa Merasa Kekurangan

Perubahan yang bertahan tidak menghilangkan kesenangan.

Belanja Sadar vs. Menghilangkan Semua Hiburan

Belanja sadar menekankan kualitas kepuasan, bukan kuantitas pengeluaran.

Memilih Hal yang Layak Dibayar

Pengeluaran terbaik selaras dengan nilai hidup. Kejelasan nilai memudahkan keputusan finansial.

Mendefinisikan Ulang Arti “Terjangkau”

Terjangkau bukan hanya soal harga, tapi dampaknya pada kestabilan jangka panjang.

Menjaga Konsistensi Saat Motivasi Menurun

Disiplin selalu bertahan lebih lama daripada semangat.

Cek Keuangan Bulanan yang Hanya Perlu 15 Menit

Tinjauan singkat dan rutin menjaga kesadaran tanpa melelahkan.

Mendeteksi Masalah Lebih Awal dan Menyesuaikan Arah

Masalah kecil yang cepat ditangani jarang berkembang menjadi krisis.

Belajar dari Bulan Buruk Tanpa Rasa Bersalah

Kesalahan adalah data. Evaluasi menggantikan rasa bersalah dengan strategi.

Alat dan Sistem yang Mempermudah Pengelolaan Keuangan

Alat yang tepat mengurangi beban mental.

Aplikasi Anggaran vs. Spreadsheet Sederhana

Keduanya efektif. Yang terpenting adalah konsistensi penggunaan.

Fitur Bank yang Membantu Tetap di Jalur

Sub-rekening, analisis pengeluaran, dan transfer otomatis memberi struktur bawaan.

Mengatur Notifikasi untuk Mencegah Pemborosan

Peringatan saldo dan transaksi memberi umpan balik instan sebelum masalah membesar.

Saat Anggaran Tetap Tidak Berhasil

Kadang, masalahnya memang ada pada angka.

Tanda Anda Perlu Menambah Penghasilan

Defisit terus-menerus, ketergantungan pada utang, dan sulit menabung adalah sinyal kuat.

Pekerjaan Sampingan yang Cocok dengan Jadwal Sibuk

Penghasilan tambahan yang fleksibel dan sesuai keahlian bisa menutup celah tanpa menguras energi.

Kapan Perlu Mencari Bantuan Profesional

Penasihat keuangan dan konselor kredit membantu saat situasi menjadi kompleks.

Membangun Bantalan Finansial yang Memberi Ketenangan

Stabilitas bukan tentang kaya, tapi tentang ruang.

Seperti Apa “Cukup” dari Bulan ke Bulan

Cukup berarti tagihan terbayar, tabungan bertumbuh, dan stres berkurang.

Mengukur Kemajuan Lebih dari Sekadar Saldo

Kebiasaan yang membaik dan rasa kontrol adalah indikator kemajuan sejati.

Menumbuhkan Kepercayaan Diri Finansial dari Waktu ke Waktu

Kepercayaan diri lahir dari pengulangan, bukan kesempurnaan.

Menjadikan Kebiasaan Keuangan Baik sebagai Rutinitas Jangka Panjang

Perubahan besar datang dari langkah kecil.

Menjadikan Pengelolaan Keuangan Bagian Normal dari Hidup

Saat keuangan menjadi rutinitas, bebannya pun berkurang.

Melatih Diri untuk Berpikir Satu Bulan ke Depan

Antisipasi menggantikan reaksi, membuat keuangan lebih terarah.